Los expertos aconsejan apostar de forma selectiva por grandes empresas de EEUU que aún tienen recorrido alcista y en Europa por las expuestas al crecimiento y a mercados emergentes.

Los principales índices de Wall Street lo han vuelto a hacer. Esta semana marcaron nuevos máximos históricos con la fortaleza de la economía de EEUU (el PIB del primer trimestre fue del 3,2%, por encima de las previsiones, y el gasto de los consumidores se muestra fuerte) y la solidez de los resultados empresariales como principales directores del festival alcista. Sólo la Fed ensombreció el panormaba el miércoles al decir que no bajará los tipos de interés.

El buen tono que muestran las bolsas de Estados Unidos también ha calado en los principales índices europeos, que no obstante aún están lejos de sus cotas récord. Pero, ¿cómo invertir cuando Wall Street está en máximos? ¿Mejor EEUU o Europa? ¿Cómo deben invertir los inversores europeos para sacar partido?

Bolsa

Los expertos tienen claro que si las bolsas de EEUU se resfrían las europeas cogerán una pulmonía. Aunque aún hay razones para ser relativamente optimistas, ya que las bolsas no están caras, algunos expertos aconsejan reducir la exposición a la renta variable. Eso sí, hay compañías americanas que siguen teniendo potencial y también empresas europeas que se beneficiarán de la salud de EEUU.

Por ahora, hay más confianza en EEUU. «The trend is your friend (la tendencia es tu amiga). La Bolsa americana sigue teniendo potencial, la economía goza de buena salud y tiene empresas punteras en sectores que seguirán creciendo», asegura Felipe López Gálvez. «Aunque haya sanas tomas de beneficios, aún queda algo de recorrido al alza», comenta José María Luna, socio de Luna Sevilla Asesores Patrimoniales. Pero aconseja vigilar que la economía de EEUU continúe fuerte, que la Fed mantenga el tono actual, que los tipos de interés a 10 años no superen la barrera del 3,20% en EEUU (actualmente ronda el 2,5%) y siga el buen tono de los resultados.

El riesgo de caída ahora se ha incrementado, sobre todo si la economía flojea de cara al segundo semestre o aumentan las decepciones. «Los niveles alcanzados son ya tan altos que existe cierto miedo a las alturas que nos hace ser prudentes y rebajar la exposición de Bolsa en nuestras carteras», comenta Rosa Duce, economista jefe de Deutsche Bank. «Nuestra posición actual es de cautela, no sólo en Wall Street si no en toda la renta variable», comenta José María Loinaz, de la empresa de asesoramiento Sássola.

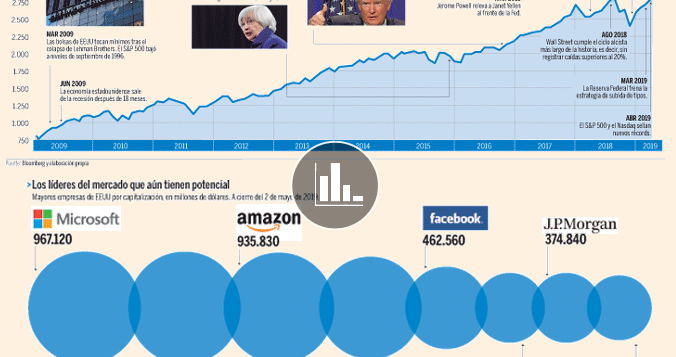

La clave para acertar está en seleccionar compañías que estén baratas y/o tienen un recorrido adicional interesante. Entre los grandes valores de EEUU que más respaldo tienen de los analistas y aún tienen un recorrido alcista, destacan Amazon, Microsoft, Facebook, Visa, United Health (ver gráfico adjunto). Amazon es el valor más recomendado, con un 94% de consejos de compra. El gigante estadounidense del comercio electrónico ha ganado 3.560 millones de dólares (3.180 millones de euros) en el primer trimestre, una cifra que ha batido las previsiones y que más que duplica los 1.630 millones alcanzados durante el mismo periodo del ejercicio anterior. El resultado neto equivale a 7,09 dólares por acción, muy por encima de las previsiones del mercado, que anticipaba 4,72 dólares por título. La compañía sube un 30% en 2019 y tiene un potencial de más del 14%, hasta los 2.231 dólares.

También gustaron las cuentas de Microsoft, que tiene casi un 90% de consejos de compra y un potencial adicional hasta los 144 dólares. Los analistas alaban su acertada estrategia de diversificación, que le ha permitido aumentar su beneficio un 19%, hasta 8.810 millones de dólares.

Los expertos apuestan también por las compañías de medios de pago Visa y Mastercard, que están sacando partido al aumento de las transacciones, lo que redunda en el crecimiento de sus resultados.

Self Bank ve también un interesante recorrido en Nvidia, Salesforce, Intuitive Surgical, Tencent y iRobot.

Una posición más defensiva sería apostar por compañías que son historias de crecimiento a largo plazo como farmacéuticas, por el envejecimiento de la población, como Merck; financieras, por la mejora de los márgenes en un contexto de tipos de interés más altos en EEUU, o servicios de comunicación, dónde están ahora muchas tecnológicas como Apple.

Disney, Starbucks y JPMorgan obtienen más de dos tercios de sus ingresos en territorio americano y lo pueden hacer bien, según los expertos.

Fondos

Una fórmula recomendada para invertir ahora son fondos de Bolsa de EEUU en grandes empresas con peso en industriales, tecnológicas, salud y consumo cíclico, como Legg Masson US Large Cap Growth. También Janus Global Life Science, un fondo temático relacionado con compañías que tienen contacto con el sector salud. «Está muy diversificado en sectores si bien el mayor peso lo tiene en el farmaceútico, biotecnológico y equipos de atención sanitaria. Tiene empresas de todo tipo de capitalización estando el grueso en valores de alta capitalización, con especial presencia en EEUU», indica Loinaz.

Otra vía es apostar por fondos ligados al S&P 500 o al Nasdaq que sean muy baratos en comisiones, pero con las ventajas de la fiscalidad, como Pictet USA Index Eur y el fondo Amundi IS S&P 500, apunta Luna.

La tercera es invertir en fondos de Bolsa internacional con un alto peso en Estados Unidos y con sectores que pueden hacerlo bien como Capital Group New Perspective o el Morgan Stanley Global Opportunities o TRowe Price Global Focus Growth Es.

Europa

Los mercados europeos, aunque gustan más por valoración y rentabilidad por dividendo, tienen riesgos económicos y geopolíticos propios, que aumentan la incertidumbre y siempre bailará la música que marque EEUU. Aun así, los expertos creen que en el contexto actual lo pueden hacer bien compañías europeas con exposición a EEUU y a marcados emergentes, en especial a China.

Empresas de lujo como Kering, LVMH y Richemont, automovilísticas como Volkswagen y BMW y otras como Siemens están entre las aconsejadas (ver gráfico adjunto).

Deutsche Bank recomienda valores industriales, que se pueden beneficiar de la cercanía del acuerdo comercial. También compañías que dependen de la demanda europea, como consumo y servicios públicos (utilities). «Ahora identificamos más valor en compañías cíclicas con exposición a China», explica Juan Díaz-Jove, gestor de renta variable de Rentamarkets. Ve valor en Schneider Electric, Philips y Veolia.

Vía fondos, en Sássola aconsejan Fidelity Dynamic Growth, «un fondo que bate recurrentemente a su índice y busca compañías europeas de alta capitalización y alto potencial de crecimiento», comenta Loinaz. Se centra en sectores como salud, tecnología e industrial y tiene una gran infraponderación en sector financiero, energía y materiales. Entre sus principales apuestas hay valores como SAP, Worldpay y Novo Nordisk. La tecnológica alemana sube un 30% en 2019 y aún tiene un potencial alcista de más del 6%.

Renta fija

La inversión en activos de deuda a corto plazo en dólares aún puede dar alegrías a los inversores, incluso depósitos en dólares «ya que esperamos que el dólar siga en el 1,12-1,15» apunta Duce. Recomienda el fondo BlackRock US Short Duration Bond. También aconseja bonos emergentes en dólares a corto plazo vía el fondo Ashmore EM Short Duration, que invierte en bonos emergentes tanto públicos como corporativos emitidos en dólares.

Luna aconseja fondos con duraciones entre 2 a 5 años, como Ubam Dynamic US Dolar Bond Eur y Frankling US Low Duration Eur.

Sassola recomienda Jupiter Dynamic Bonds, que tiene bonos americanos y australianos de alta duración en un 50% de la cartera, lo que la complementa con un 33% de deuda de alto rendimiento con sesgo británico. También recomienda el fondo Vontobel Emerging Market Debt, para sacar partido de los emergentes, y Lazzard Credit, que apuesta por la deuda subordinada financiera.